Se skatteadvokat Mette Juul fortælle om analysen

Skattelovgivningens omfang og kompleksitet

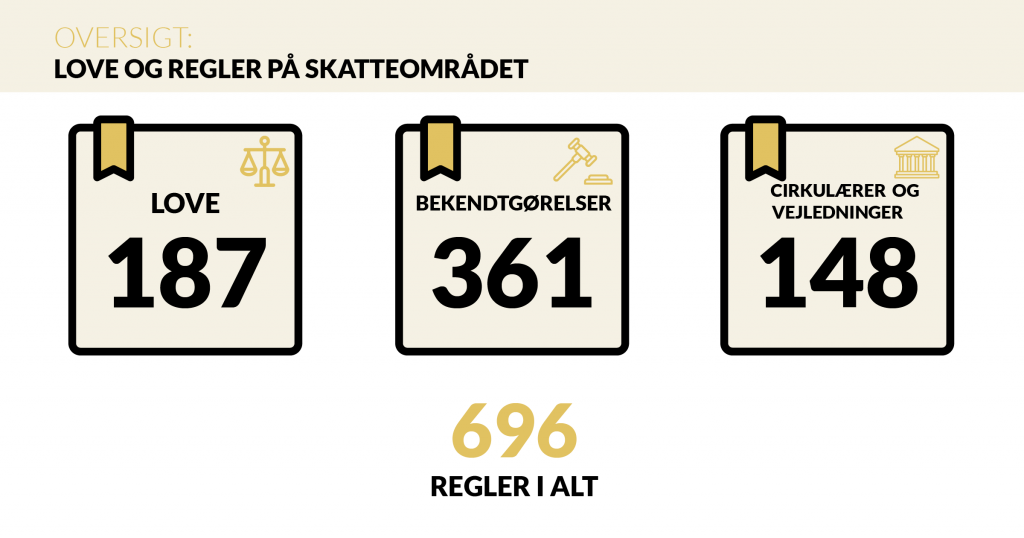

En klar, forudsigelig og gennemsigtig lovgivning på skatteområdet er afgørende for, at borgere, virksomheder og SKATs egne medarbejdere kan efterleve den til enhver tid gældende regulering og ikke utilsigtet kommer til at overtræde lovgivningen. Derfor har Justitia i en ny analyse set på omfanget og ændringer af regelgrundlaget på skatteområdet. Analysen omfatter en opgørelse for årene 2007-2017 af antallet af love, bekendtgørelser, cirkulærer og styresignaler, hyppigheden af lovændringer, antallet af domme, afgørelser og bindende svar samt en opgørelse over længden af høringsfrister i forbindelse med fremsættelse af lovforslag og udarbejdelse af styresignaler.  ”Reguleringen på skatteområdet er både omfangsrig og kompleks og består i dag af i alt 696 love, bekendtgørelser, cirkulærer og vejledninger. En kompleksitet, der øges i takt med de mange og hyppige ændringer af regelgrundlaget. Over en 10-årig periode er der blevet fremsat 261 lovforslag på Skatteministeriets område, hvilket omfatter ændringer i hele 1.197 love. I samme periode er der kun ophævet 6 skatte- og afgiftslove. Herudover afsiger domstolene mere en 300 domme i gennemsnit årligt, klageinstanserne flere tusinder af afgørelser, ligesom SKAT og Skatterådet giver mere en 4.000 årlige bindende svar. Et så komplekst og omskifteligt regelgrundlag skaber en uklarhed og uforudsigelighed, som kan ramme både virksomheder og borgere med uhensigtsmæssigt store økonomiske konsekvenser, men som også kan betyde, at SKATs egne medarbejdere kan have vanskeligt ved at administrere gældende regler”, siger skatteadvokat Mette Juul, Justitia. Analysen viser videre, at Skatteministeriet i perioden har haft et stort antal høringsfrister, som langt fra har levet op til anbefalingerne fra Folketingets Præsidium om en høringsfrist på minimum 28 dage. I perioden 2007-2011 var det næsten alle lovforslag, som blev sendt i høring med kortere frist end det anbefalede, mens det i perioden fra 2011-2016 gjaldt for ca. 40 % af lovforslagene. Også når det gælder de administrativt udstedte styresignaler, er høringsfristerne for korte.

”Reguleringen på skatteområdet er både omfangsrig og kompleks og består i dag af i alt 696 love, bekendtgørelser, cirkulærer og vejledninger. En kompleksitet, der øges i takt med de mange og hyppige ændringer af regelgrundlaget. Over en 10-årig periode er der blevet fremsat 261 lovforslag på Skatteministeriets område, hvilket omfatter ændringer i hele 1.197 love. I samme periode er der kun ophævet 6 skatte- og afgiftslove. Herudover afsiger domstolene mere en 300 domme i gennemsnit årligt, klageinstanserne flere tusinder af afgørelser, ligesom SKAT og Skatterådet giver mere en 4.000 årlige bindende svar. Et så komplekst og omskifteligt regelgrundlag skaber en uklarhed og uforudsigelighed, som kan ramme både virksomheder og borgere med uhensigtsmæssigt store økonomiske konsekvenser, men som også kan betyde, at SKATs egne medarbejdere kan have vanskeligt ved at administrere gældende regler”, siger skatteadvokat Mette Juul, Justitia. Analysen viser videre, at Skatteministeriet i perioden har haft et stort antal høringsfrister, som langt fra har levet op til anbefalingerne fra Folketingets Præsidium om en høringsfrist på minimum 28 dage. I perioden 2007-2011 var det næsten alle lovforslag, som blev sendt i høring med kortere frist end det anbefalede, mens det i perioden fra 2011-2016 gjaldt for ca. 40 % af lovforslagene. Også når det gælder de administrativt udstedte styresignaler, er høringsfristerne for korte.  Til sammenligning viser Justitias opgørelse af lovændringer og høringsfrister i hhv. Norge og Sverige, at der her gælder en langt mere tilbageholdende praksis på skatteområdet end i Danmark. I årene 2007-2016 blev der i Norge kun gennemført mellem 1 og 10 skattelovændringer om året, og i Sverige mellem 15 og 32, som modsat i Danmark ikke ser ud til at dække over ændringer i flere skatte- og afgiftslove. Tilsvarende var det også blot 8 ud af 329 lovforslag i Norge siden 2009, som har haft en høringsfrist på under 28 dage. ”Over de seneste år har vi set love såsom fedtafgiften og reklameafgiften, som kort tid efter vedtagelsen måtte ophæves. Og der har også været administrativ praksis som f.eks. arbejdsgiveres dækning af parkeringsudgifter og privates anskaffelse og drift af solcelleanlæg, hvor SKAT har fået indført en praksis, som har vist sig forkert, hvorefter praksis må ændres igen. Det er retssikkerhedsmæssigt problematisk, når regler og praksis ændres hyppigt, da skattelovgivningen derved bliver uforudsigelig,” siger skatteadvokat Mette Juul, Justitia. For at styrke retssikkerheden på skatteområdet og sikre et stabilt og forudsigeligt regelgrundlag anbefales det derfor, at der ved lovændringer i højere grad gøres brug af udvalg med inddragelse af eksterne eksperter og praktikere, samt at praktikere i højere grad inddrages i udformningen af nye styresignaler. Endvidere er det afgørende, at høringsfristerne har en sådan længde, at høringsparterne har tid til at sætte sig ind i og kommentere på det foreslåede regelgrundlag. I modsat fald bliver høringen illusorisk. Læs analysen her. Og tilgå analysens bilag her:

Til sammenligning viser Justitias opgørelse af lovændringer og høringsfrister i hhv. Norge og Sverige, at der her gælder en langt mere tilbageholdende praksis på skatteområdet end i Danmark. I årene 2007-2016 blev der i Norge kun gennemført mellem 1 og 10 skattelovændringer om året, og i Sverige mellem 15 og 32, som modsat i Danmark ikke ser ud til at dække over ændringer i flere skatte- og afgiftslove. Tilsvarende var det også blot 8 ud af 329 lovforslag i Norge siden 2009, som har haft en høringsfrist på under 28 dage. ”Over de seneste år har vi set love såsom fedtafgiften og reklameafgiften, som kort tid efter vedtagelsen måtte ophæves. Og der har også været administrativ praksis som f.eks. arbejdsgiveres dækning af parkeringsudgifter og privates anskaffelse og drift af solcelleanlæg, hvor SKAT har fået indført en praksis, som har vist sig forkert, hvorefter praksis må ændres igen. Det er retssikkerhedsmæssigt problematisk, når regler og praksis ændres hyppigt, da skattelovgivningen derved bliver uforudsigelig,” siger skatteadvokat Mette Juul, Justitia. For at styrke retssikkerheden på skatteområdet og sikre et stabilt og forudsigeligt regelgrundlag anbefales det derfor, at der ved lovændringer i højere grad gøres brug af udvalg med inddragelse af eksterne eksperter og praktikere, samt at praktikere i højere grad inddrages i udformningen af nye styresignaler. Endvidere er det afgørende, at høringsfristerne har en sådan længde, at høringsparterne har tid til at sætte sig ind i og kommentere på det foreslåede regelgrundlag. I modsat fald bliver høringen illusorisk. Læs analysen her. Og tilgå analysens bilag her: